Povijesni rekord indeksa Dow Jones i optimizam koji je zahvatio globalna tržišta kapitala uvelike će olakšati posao ministru financija. U SAD-u bi mogao ‘utopiti’ i do dvije milijarde dolara tranšom desetogodišnjih državnih obveznica uz kamate ne više od 5,25 posto.

Osim povratka vjere u snagu američkoga gospodarstva, na ruku zemljama koje traže zaduženje s pomoću obveznica ide i to što se globalno smatra da je najteži dio dužničke krize eurozone iza nas. Najnoviji potres u eurozoni, talijanska politička kriza, samo je kratkotrajno prouzročio rast tržišnih prinosa na obveznice zemalja juga Europe, čije su se vrijednosti brzo spustile na najniže razine u posljednjih godinama. Investitori su sada spremni ulagati u državne obveznice i po znatno nižim prinosa nego u prvoj polovini 2012. – Investitori vjeruju izjavama ministra financija da će se Hrvatska još ovaj mjesec zadužiti na međunarodnom tržištu, odnosno u Americi. Ako gledamo trenutačne cijene dolarskih izdanja, prinosi za moguće novo desetogodišnje izdanje mogao bi biti oko 5,25 posto – objašnjava Dario Bjelkanović, predsjednik Uprave Interkapitala.

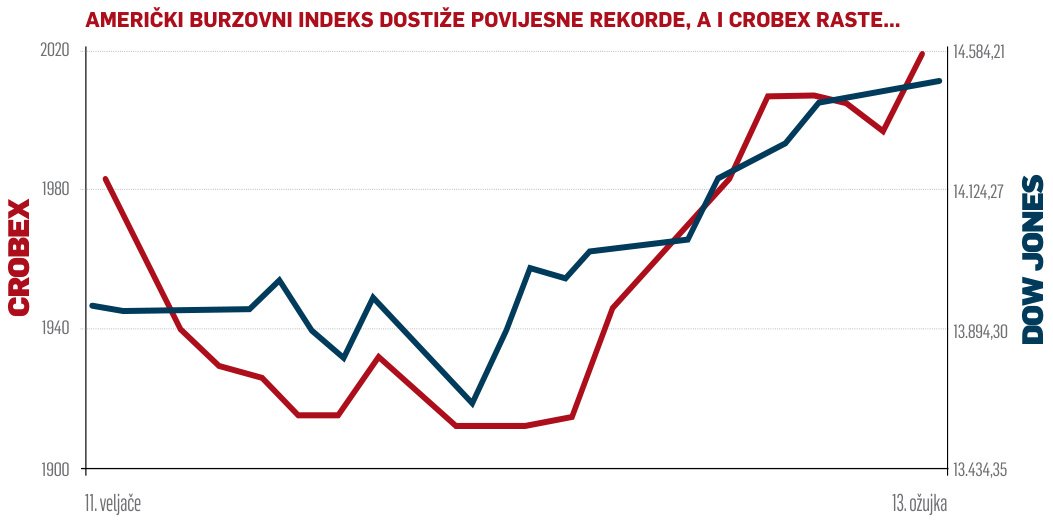

Zbog svega navedenoga Bjelkanović misli da izdanje od milijarde i pol do dvije milijarde dolara obveznica ne bi trebalo biti problem, sudeći po interesu američkih investitora za nedavna izdanja država čiji je reting bio sličan hrvatskome. Rumunjska se prošli mjesec zadužila uz kamate od 4,5 posto, a Srbija uz 5,15 posto, veli Hrvoje Stojić, makroekonomist Hypo banke. Prema njegovim riječima, već se početkom godine vidjelo da se optimizam malo prelije i u domaće dvorište, pa je tako Crobex bio najbolji među indeksima u jugoistočnoj Europi. No za nastavak takvog trenda ipak bi trebali i opipljivi ‘dokazi’, zbog čega Stojić ostaje pri prognozi pada BDP-a od 1,5 posto. – Ako bude i minus dva posto, to neće biti iznenađenje. Nije to golem razlika, ponajprije zbog velike neizvjesnosti restrukturiranja tvrtki iz predstečajnih nagodbi. To je rizik za cijelu ekonomiju, no država ne bi trebala imati problema s izlaskom na inozemno dužničko tržište. Kad bismo sad izdali desetogodišnje obveznice, bilo bi to uz oko 5,5 posto kamata, a lani je to u ovo vrijeme bilo 6,375 posto. Da smo se zadužili prije talijanskih izbora, moglo je biti i pet posto – tvrdi Stojić.

Uz to, prvi ekonomist Hypo banke misli da će novo zaduženje prati i neki oblik rebalansa državnog proračuna kako bi se investitori dodatno ohrabrili na kupnju, možda i po još povoljnijoj cijeni. Inače, preljevanje novca s obvezničkih na dionička tržišta, pogotovo u situaciji u kojoj je financijskom sustavu ima golemih viškova likvidnosti koje stvaraju središnje banke, ide na ruku izdavačima obveznica. Naime, ulagači zbog rasta optimizma traže rizičnije instrumente, zbog čega rastu i cijene obveznica. Najprije su porasle cijene državnih obveznica koje imaju reditni reting nizak poput hrvatskoga, zatim su se povećale cijene korporativnih obveznica te se rast napokon prelije na dionička tržišta, dakle i na rekordno viške razine Dow Jonesa (rast indeksa koji prati najveće američke industrijske korporacije potvrđuje i vrlo visoka razina indeksa S&P 500, koji prati financijski sektor). Politička neizvjesnost koja traje u Italiji malo utječe na globalnu ulagateljsku sliku koju poboljšavaju dobri makroekonomski pokazatelji najvećih svjetskih kompanija, pad nezaposlenosti u SAD-u i rast kineskog izvoza. Prinosi na petogodišnje i desetogodišnje obveznice Italije ili Grčke danas su daleko od ekstremno visokih razina iz druge polovine 2011., kad je vladao strah za budućnost opstanka eurozone. Nakon nestanka tih strašnih se regija vrati stabilnost, što je posljedično smanjilo premiju hrvatskog zaduživanja. Međutim, ulagački optimizam u odnosu na Hrvatsku u bilo kojem trenutku mogu narušiti koš izgledi BDP-a ili pogoršanje stanja javnih financija.

Oporavak povjerenja u snagu američkoga gospodarstva i poslanje američkih tvrtki, uz doprinos FED-a koji ‘upumpava’ jeftin novac u tržište, zaslužan je za rast dioničkih indeksa u SAD-u. Ipak, Europu kao cjelinu ne možemo gledati jednako jer su, naprimjer, frankfurtski indeksi DAX i londonski FTSE blizu povijesno najviših razina, a pariški CAC 40 i indeksi zemalja poput Portugala i Grčke vrlo daleko od takvih performansi – kaže Goran Vorkapić, direktor Direkcije investicijskog bankarstva u Centar banci. Prema njegovim riječima, rast globalnih burzi uvelike utječe na pad cijena hrvatskog zaduživanja, no minimalno na Zagrebačku burzu (ZSE). Za ZSE ipak su važnije Vladine odluke, približavanje ulaska zemlje u EU i poslovni rezultati kompanija, a politička previranja u susjednoj Italiji ili rast trgovinskih razmjene među glavnim svjetskim ekonomijama zasad uopće ne utječu na trgovanje na domaćoj burzi. Sve u svemu, prema mišljenju većine analitičara, najbolja potpora rastu dionica u budućem razdoblju golema je likvidnost koju su stvorile američka, europska, japanska i engleska središnja banka. Međutim, s tim se ne slaže Stojić, koji vjeruje da su glavni faktori rasta američkih indeksa visoka premija rizika u odnosu na ostala tržišta i to da američke kompanije gotovinom i na dug otkupljaju vlastite dionice.